W związku z odwołaniem Międzynarodowego Salonu Samochodowego w Genewie uwaga producentów samochodów i konsumentów przeniosła się do Brukseli. Dzięki nowemu, międzynarodowemu charakterowi wydarzenia wiele marek wykorzystało je do premier nadchodzących modeli. Dziennikarz Autovista24, Tom Hooker, podsumowuje najważniejsze tematy Salonu Samochodowego w Brukseli.

Z 67 markami i wieloma światowymi premierami Salon Samochodowy w Brukseli zyskuje coraz większą rangę na międzynarodowej scenie. Wydarzenie jest również gospodarzem nagrody Car of the Year, jednej z najbardziej prestiżowych wyróżnień w branży motoryzacyjnej.

Mimo rosnącego znaczenia, brukselski salon pozostaje wierny swoim korzeniom. Historycznie skupiał się na sprzedaży i odgrywał istotną rolę na belgijskim rynku nowych samochodów. Na wystawie nie brakuje także pojazdów użytkowych i motocykli. Takie połączenie oferty krajowej i międzynarodowej sprawia, że wydarzenie wyróżnia się w świecie motoryzacji.

Mimo rosnącej rangi, Salon Samochodowy w Brukseli pozostaje wierny swoim korzeniom. Historycznie był to event nastawiony na sprzedaż, mający duże znaczenie dla belgijskiego rynku nowych samochodów. Na wystawie nie brakuje również pojazdów użytkowych i motocykli. Takie połączenie oferty krajowej i międzynarodowej sprawia, że wydarzenie wyróżnia się na motoryzacyjnej mapie Europy.

Premiery na Salonie Samochodowym w Brukseli

Kia zaprezentowała cztery modele podczas Salonu Samochodowego w Brukseli. Jednym z nich był EV2, crossover SUV segmentu B. Jest to najmniejszy i najbardziej przystępny cenowo w Europie samochód elektryczny (BEV) marki. Pojazd ma szacowany zasięg według WLTP do 448 km i będzie oferować dwukierunkowe ładowanie typu vehicle-to-load (V2L).

Produkcja samochodu elektrycznego rozpocznie się w pierwszym kwartale 2026 roku od wersji o standardowym zasięgu. Później pojawi się wariant o dłuższym zasięgu oraz wersja GT Line, przy czym daty wprowadzenia na rynek zostaną ogłoszone bliżej rozpoczęcia sprzedaży.

Pozostałe trzy nowości producenta również wywodzą się z gamy modeli GT. Wśród nich znalazły się EV3 GT, EV4 Hatchback GT oraz EV5 GT. Produkcja tych modeli rozpocznie się w drugiej połowie 2026 roku.

Tymczasem Hyundai zaprezentował światową premierę Hyundai Staria Electric, elektrycznego pojazdu wielofunkcyjnego (MPV) z architekturą 800-woltową. Samochód trafi do sprzedaży w Europie i Korei w pierwszej połowie 2026 roku.

Do modelu MPV dołączył Concept Three, który został potwierdzony jako prototyp nadchodzącego Ioniq 3. Będzie to kompaktowy samochód elektryczny (BEV) zaprojektowany i produkowany w Europie. Ponadto, zaktualizowany Ioniq 6, średniej wielkości sedan elektryczny, po raz pierwszy zaprezentował się na europejskim salonie motoryzacyjnym.

Nowy samochód elektryczny Mazdy

Mazda zaprezentowała na Salonie Samochodowym w Brukseli CX-6e, crossover SUV w wersji elektrycznej (BEV). Samochód ma deklarowany zasięg według WLTP do 482 km (300 mil) i trafi na rynek brytyjski już tego lata. Mazda pokazała również nową CX-5, czyli trzecią generację swojego najlepiej sprzedającego się modelu.

Tymczasem Toyota Hilux zadebiutowała na europejskim rynku podczas salonu. Dziewiąta generacja modelu będzie po raz pierwszy oferowana w wersji elektrycznej (BEV) od kwietnia 2026 roku.

Model będzie również dostępny w wersji hybrydowej od lipca 2026 roku, która według Toyoty ma stać się najchętniej kupowaną odmianą. Dodatkowo w wybranych krajach oferowane będą wersje z silnikami benzynowymi i wysokoprężnymi.

Tymczasem Suzuki E-Vitara miała swoją europejską premierę. SUV jest pierwszym samochodem elektrycznym (BEV) marki, który ma szansę stać się przełomowym modelem dla Suzuki. Równocześnie Isuzu zorganizowało europejską premierę nowego pick-upa D-Max, wyposażonego w nowo opracowany silnik wysokoprężny.

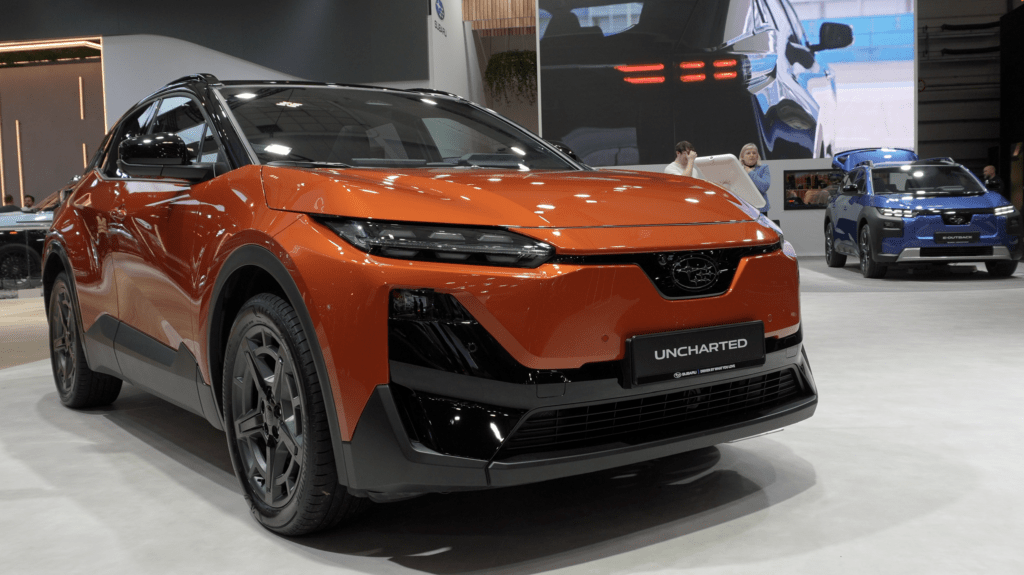

Subaru zaprezentowało europejską premierę modeli e-Outback i Uncharted. Ten ostatni jest pierwszym kompaktowym SUV-em elektrycznym (BEV) marki. Będzie dostępny zarówno w wersji z napędem na cztery koła, jak i na przednie koła, a wersja o dłuższym zasięgu ma oferować do 600 km zasięgu.

Chińskie premiery na Salonie Samochodowym w Brukseli

BYD zaprezentowało podczas Salonu Samochodowego w Brukseli model Atto 2 DM-i. Kompaktowy SUV typu plug-in hybrid (PHEV) oferuje łączny zasięg według WLTP do 1 000 km. Pierwsze dostawy modelu są spodziewane na początku tego roku.

Leapmotor zaprezentował po raz pierwszy w Europie B03X, elektrycznego SUV-a segmentu B (BEV). Jest to pierwszy model producenta opracowany na nowej, globalnej platformie. Marka pokazała również B05, hatchbacka segmentu C, z zasięgiem według WLTP do 460 km.

Leapmotor rozszerzył także gamę napędów B10 o pojazd elektryczny o wydłużonym zasięgu (EREV), zdolny do pokonania łącznego dystansu do 900 km. Z kolei należąca do SAIC marka MG zaprezentowała w Europie model S6. Elektryczny SUV segmentu C jest dostępny w wersji z jednym lub dwoma silnikami, oferując zasięg według WLTP do 301 mil (529 km).

Kolejni nowi gracze na rynku

Europejską premierę zaliczył także Actyon Hybrid marki KGM, SUV segmentu D. Z kolei Xpeng świętował europejski debiut modelu P7+, pierwszego samochodu marki zdefiniowanego przez sztuczną inteligencję. Elektryczny fastback (BEV) z architekturą 800-woltową i zasięgiem WLTP do 530 km będzie produkowany przez Magna Steyr w Austrii.

Zeekr zaprezentował model 7GT, elektryczny samochód (BEV) segmentu D. Kombi oferuje zasięg do 655 km w wersji z napędem na tylne koła i dłuższym zasięgiem, natomiast wariant z napędem na wszystkie koła przyspiesza od 0 do 100 km/h w 3,3 sekundy.

Nio wykorzystało Salon Samochodowy w Brukseli do ogłoszenia wejścia na rynek belgijski z modelami ET5 Touring i EL6 First Editions. Z kolei Livan zaprezentował X6 Pro, SUV-a z silnikiem spalinowym.

Europejskie premiery na Salonie Samochodowym w Brukseli

Peugeot wybrał Salon Samochodowy w Brukseli na miejsce światowej premiery nowego modelu 408. Sedan segmentu C jest dostępny w wersjach elektrycznej (BEV), typu plug-in hybrid (PHEV) oraz mild hybrid. Wersja w pełni elektryczna oferuje funkcję V2L oraz zasięg według WLTP do 456 km.

Opel, marka koncernu Stellantis, zaprezentował światową premierę nowej generacji modeli Astra i Astra Sports Tourer. Pierwszy z nich będzie dostępny z silnikiem spalinowym, w wersji hybrydowej, typu plug-in hybrid (PHEV) oraz elektrycznej (BEV). Wersja w pełni elektryczna oferuje zasięg według WLTP do 454 km.

W centrum uwagi Citroëna znalazła się premiera konceptu ELO. Model zbudowany jest na elektrycznej architekturze i może pomieścić do sześciu osób. Wnętrze można przekształcić w przestrzeń do spania dla dwóch osób, kino domowe lub źródło zasilania.

DS Automobiles odsłoniło N°4 Concept. Model został zaprojektowany przez DS Design Studio, a przy jego tworzeniu brał udział kierowca zespołu DS Penske Formula E, Taylor Barnard.

Lancia wykorzystała Salon Samochodowy w Brukseli, aby przedstawić główne projekty związane ze strategią ponownego wprowadzenia marki na rynek. Producent kładzie szczególny nacisk na rozwój produktów i działalność handlową na rynkach europejskich. Dodatkowo, w Brukseli miała miejsce międzynarodowa premiera Fiata 500 Hybrid.

Laureaci nagród

Jednym z najważniejszych punktów Salonu Samochodowego w Brukseli była nagroda Car of the Year. Panel doświadczonych dziennikarzy motoryzacyjnych z 23 krajów głosował spośród siedmiu nowych modeli. Zwycięzcą został Mercedes-Benz CLA, przed Škodą Elroq i Kia EV4.

Mercedes-Benz zaprezentował również światową premierę modelu GLB. SUV zadebiutował w dwóch wariantach elektrycznych (BEV) z technologią 800-woltową i zasięgiem WLTP do 631 km. Model GLB oferuje także możliwość ładowania vehicle-to-grid (V2G) oraz vehicle-to-home (V2H). W planach są również wersja podstawowa oraz hybrydowa.

Porsche pokazało dwie europejskie premiery: Cayenne Electric i Macan GTS. Pierwszy z nich jest najmocniejszym modelem Porsche w historii, osiągając przyspieszenie 0–100 km/h w 2,4 sekundy.

Ford zaprezentował światową premierę odświeżonej wersji pick-upa Ranger podczas Salonu Samochodowego w Brukseli. Do modelu dodano funkcję autonomicznej jazdy bez użycia rąk BlueCruise. Odświeżony Ranger ma trafić do odbiorców w maju 2026 roku.

Tymczasem Tesla zorganizowała europejską premierę Modelu 3 Standard. Elektryczny samochód (BEV) jest jak dotąd najtańszym modelem producenta, oferując zasięg WLTP do 534 km.

Treść prezentowana przez Autovista24.

Please note that this article is an AI-created translation of an original article published in English on Autovista24. In the event of any discrepancy or inconsistency between the translation and the English version, the English version always prevails.

Zamknij

Zamknij